अपनी वेबसाइट बनाएं

Nibandh

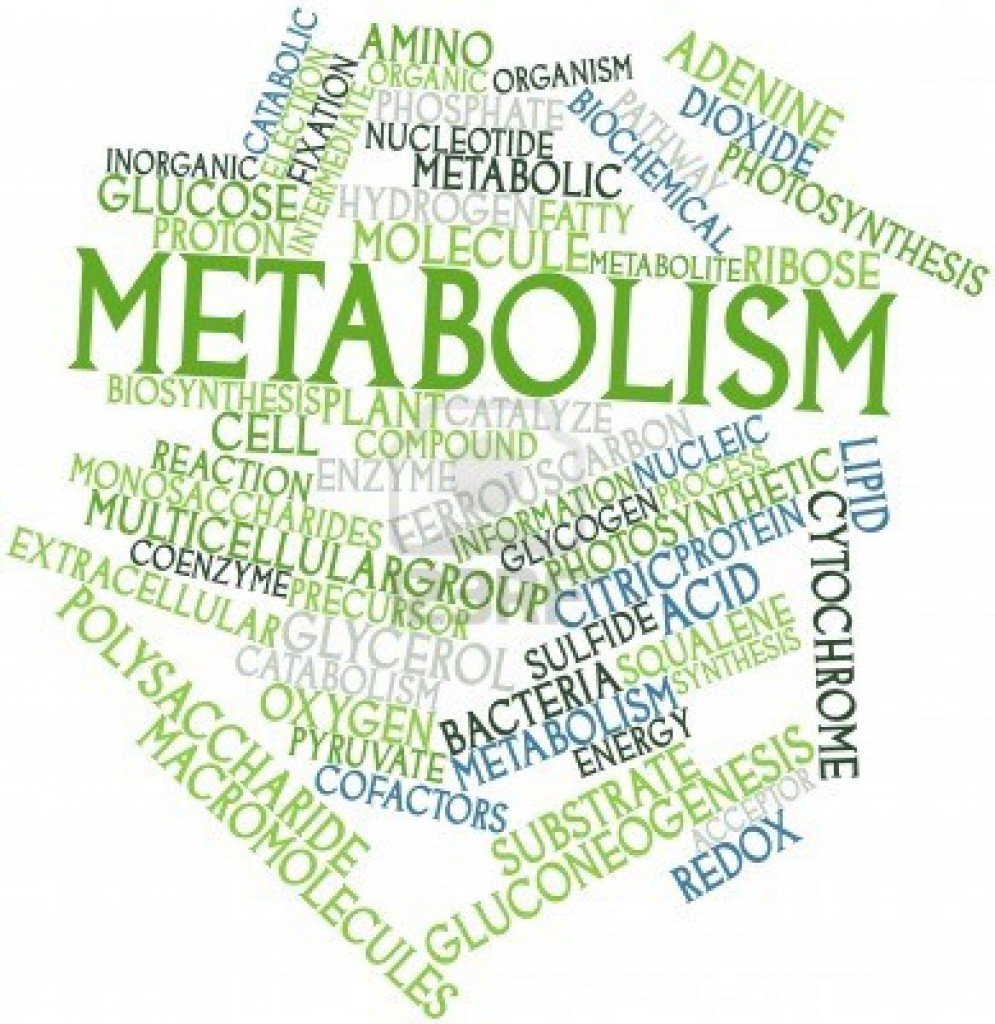

Technology

पैसे कमाने के विचार

More On Deepawali

मीशो ऐप से पैसे कैसे कमाए (How to Earn Money From...

मीशो ऐप से पैसे कैसे कमाए, डाउनलोड कैसे करें, क्या है, ऑनलाइन शॉपिंग, कमाई, लाभ, प्रॉफिट (How to Earn Money From Meesho App in...

स्वदेशी बिज़नस आइडिया 2023| Swadeshi Business Ideas in hindi

स्वदेशी बिज़नस आईडिया (व्यवसाय) , प्लान, व्यवसाय, वस्तुएं, किसे कहते हैं, फायदे, (Swadeshi Business Ideas Plan in hindi), Marketing, Products, Manufacturing, Company, India, Brands

प्रधानमंत्री...

मल्टी लेवल मार्केटिंग क्या है, कैसे काम करता है (Multi Level...

मल्टी लेवल मार्केटिंग क्या है, कैसे काम करता है, कंपनीज लिस्ट, स्कीम, (Multi Level Marketing in Hindi) (Companies List, Meaning, Examples, Scheme, in India,...